本文来自微信公众号“港股大时代”,作者为“胡小猫”,原标题为《被美国这个搅屎棍误伤的(486)值得投资吗?》

四月六号美国财政部宣布对38个俄罗斯个人、官员、公司和国企实施制裁,当中包括俄铝(00486)、其主要股东En+及俄铝董事Oleg Deripaska(持股比例48.14%)。这些被制裁的个人及公司,其资产会依法被冻结,且一般美国籍人士将被禁止和其交易。随后俄铝在被纳入制裁名单的第一个交易日里,也就是4月9号,股价暴跌50%收在2.3港币。

随着穆迪、惠誉撤销评级,外资证券行限制客户买进,俄铝股价在4月17号最低跌到1.31港币,最高跌幅70%,之后在4月23号美国财政部将美公民停止、解除与俄铝的合作期限延长至10月23号,并声称大股东Oleg Deripaska如放弃对公司的控制权,美国可能彻底取消对俄铝的制裁,股价的波动也趋于缓和。至于大股东为何被制裁,可以看看美国财政部发的正义之母般的指控通稿!

俄铝在五月积极寻求达成美国解除制裁的条件,根据5月21、24和25日的公告,目前大股东Oleg Deripaska已答应降低持股比例,辞任公司董事,与其相关的执董、非执董和CEO均已从公司辞任,事件貌似在向好的解决方向发展。

被制裁的俄铝到底是什么成色的公司

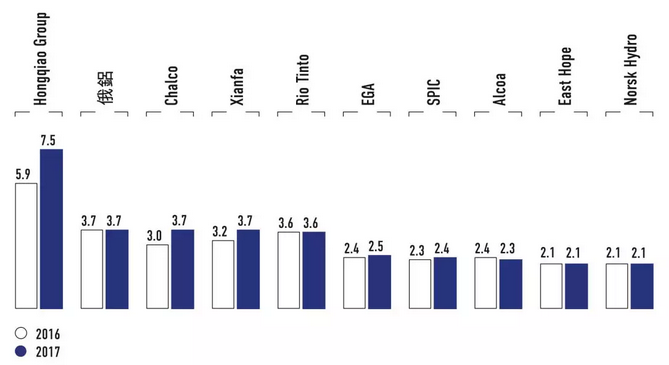

俄铝按原铝产量目前是世界排名第二的公司,拥有从铝土矿开采到原铝生产的全产业链,受益于西伯利亚廉价、清洁的水电资源(俄铝用电量占西伯利亚地区的29%),俄铝是全球成本最低的铝生产商之一。排第一是山东魏桥集团的(01378),第三是中铝集团。

俄铝原铝产能389.3万吨,90%集中在俄罗斯西伯利亚地区,氧化铝产能1058.9万吨,铝土矿年度产能1740万吨,可开采100年,供应俄铝70%的用量。另外,俄铝持有全球最大的镍钯生产商和主要铂铜生产商之一的Norilsk Nickel 27.82%的股权,是其第二大股东,投资的股权市值价值77.92亿美元,持有独联体最大煤田之一的哈萨克煤合营企业LLP Bogatyr Komir的50%权益,持有俄罗斯最大的水力发电厂50%的权益。俄铝2010年在香港上市,发行价10.8港币。俄铝收入里83%来自高毛利的原铝和合金销售,低端的氧化铝销售占比9%,分市场看,欧洲市场占比45%,亚洲占比19%,美洲占比18%,俄罗斯和独联体占比18%。

全球铝业前景和三大铝业巨头之间的比较

2017年,全球大宗商品市场回暖,有色金属如铜、铝的价格都大幅上涨,伦敦金属交易所现货和三月期铝平均价格分别为1968美元/吨和1980美元/吨,较2016年同期上涨22.7%和23.4%,全球原铝产量和消耗量分别为6328万吨和6359万吨,较上年分别增长8.5%和8%,中国的原铝产量和消耗量分别为3666万吨和3540万吨,较上年分别增长12.8%和8.3%。中国和全球的原铝产能利用率在82%左右;受原铝价格带动,2017年国际氧化铝均价354美元/吨,较上年上涨39%,全球氧化铝产量和消耗量分别为13050万吨和13032万吨,较上年分别增长7.7%和6.6%,中国的氧化铝产量和消耗量分别为7025万吨和7249万吨,较上年分别增长16.8%和12.56%。中国和全球的氧化铝产能利用率在86%左右。

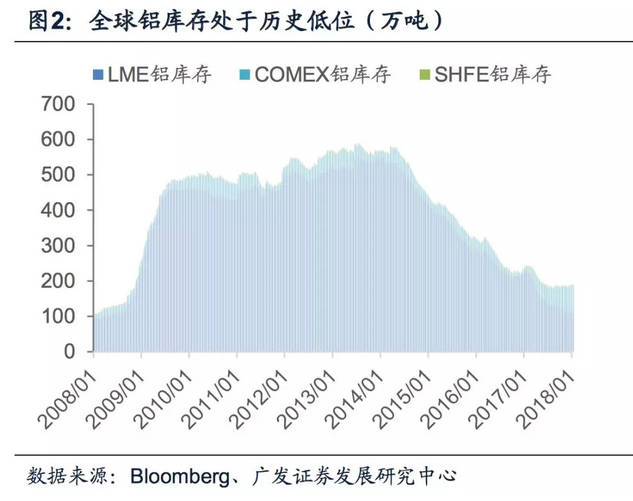

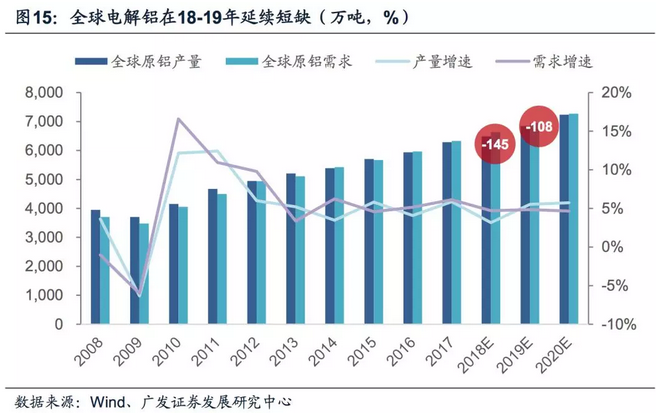

2017年底,受经济复苏影响,全球铝库存连续下降,伦敦LME铝库存降至110万吨,处于历史较低位置。长期来看,全球原铝供给增长有限,而需求持续复苏,预计未来两年供需短缺的情况有望延续,到2020年才能达到平衡。2018年预计全球原铝产量增长3.2%到6485万吨,而原铝需求将达到6629万吨。18-20年的需求增速为5%,由此产生的供需缺口将达到145万吨,108万吨和38万吨。

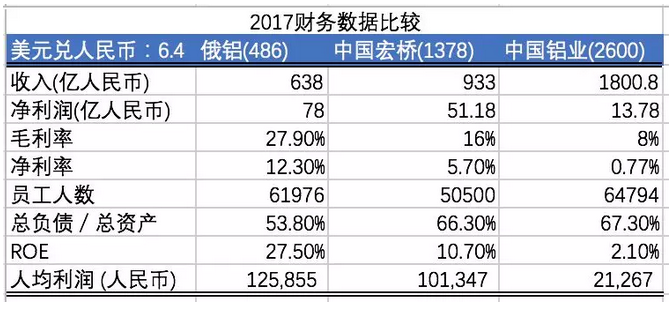

从2017财年几个简单财务指标来看,俄铝由于生产成本低,企业所得税率低(俄罗斯20%税率VS中国25%的税率),毛利率和净利率分别为27.9%和12.3%,大幅优于宏桥和中铝,负债率、净资产回报率的指标也明显好过这两家中国同行。2017年人均利润12.58万人民币,而宏桥和中铝的人均利润只有10万和2万人民币,差距明显。

中铝由于氧化铝这些低端产品销售占比较大,导致利润率严重偏低,人均效率也是垫底。而中国宏桥在去年2月曾遭遇沽空机构艾默生做空,停牌7个月,直到12月,香港高等法院签发禁制令,禁止其发表或参与发表针对宏桥的负面报告或类似的诽谤性内容,宏桥才从财务造假的泥潭里走出来。

制裁事件发展的可能性

1、制裁解除

从5月21号俄铝的公告来看,俄铝的控股公司EN+支持中止Oleg Deripaska的控制权,计划将其持股权比例从76.36%降低到50%以下,并通过委任大多数独立董事以终止其对董事会的影响力。Oleg Deripaska已经辞任EN+的董事。而在5月24、25号的公告里,Oleg Deripaska以及他的亲信已经辞任俄铝的职务。事情正朝着好的方向推进。

俄罗斯是美国第二大铝产品进口国(占进口量的12.7%),如果制裁真的发生,一定会推高美国国内铝价和国际铝价,影响下游航空、电子、汽车等消费端制造业成本价格,造成杀敌一千,自损八百的后果。

俄铝的制裁也会直接影响欧洲,不利其下游产业,目前嘉能可(全球最大的商品交易商)是俄铝最大的客户(2017年原铝销售占比29%)和第三大股东(持股比例8.75%),一旦封锁真的发生,对上下游各方利益都是极大损害。

所以,如果各方能回归理性,最好的结果就是大股东Oleg Deripaska让出股权给独立第三方,让俄铝回归正常的生产经营。

2、俄罗斯国家救助

俄铝在美国将其列入制裁名单后已经向俄罗斯政府寻求救助,包括财务和产品销售补贴,俄铝工人6万多,上下游牵涉电力、运输等多个产业链,是西伯利亚用电大户,如果最坏情况出现,俄罗斯政府放任其破产的可能性比较小,最坏情况就是收归国有,维持其生产。

3、找买家接盘

美俄博弈,如果欧美封锁成真,俄铝超过60%的产品需要寻找新的买家,能吃下这么大量的市场目前来看只有中国市场,但中美贸易战还在进行中,国内电解铝市场产能依旧过剩,低成本的俄铝进来必然对中国铝企造成很大的冲击,这是不利因素,从有利因素看,俄中达成利益共同体的合作机会宽广,国内电解铝生产以火电为主,环保污染严重,处在淘汰落后产能的进程中,而中国在俄进口石油、天然气方面已有巨大交易量,再加上铝,可进一步推进人民币的贸易结算。

4、债务危机破产

截止2017年底俄铝银行贷款合计70.72亿美元,债券14.21亿美元,总负债对总资产比率53.8%,其中有担保的银行贷款金额68.62亿美元,占比80%,全部都是俄罗斯银行的贷款,这部分银行贷款占据了非流动性负债的82%和流动负债的90%,只要俄罗斯银行不抽贷并提供流动性支持,俄铝的债务偿付能力还是不错。

在14.21亿美元的公司债券中,卢布债券受美国制裁的影响有限,欧债部分合计11亿美元。俄铝17年底现金和现金等价物8.31亿美元,短期内债券的偿付仍需要通过银行贷款融资解决。笔者认为债务危机破产的可能性不大。

结语

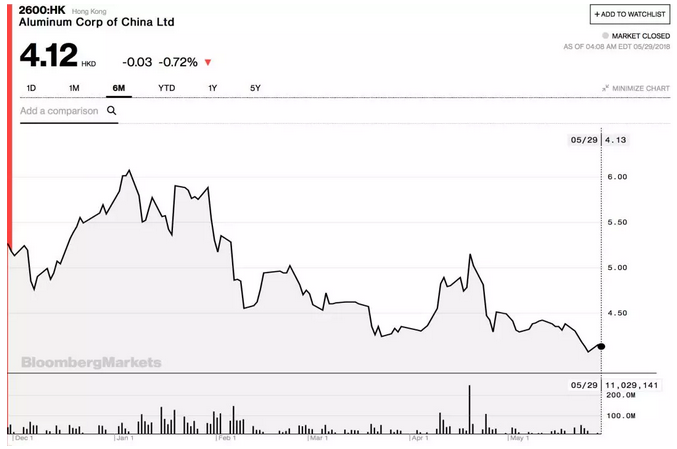

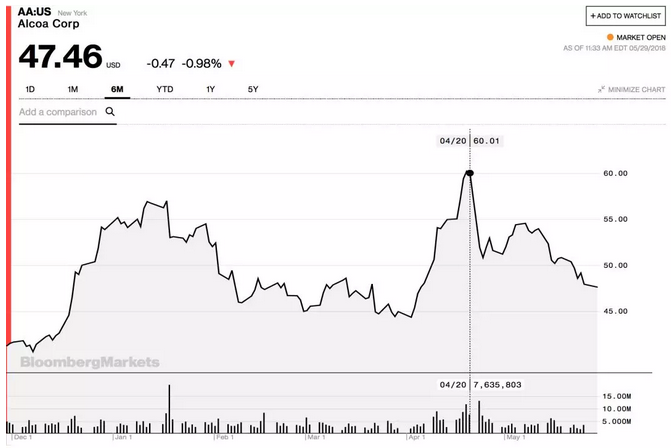

俄铝目前的价格从企业正常投资的角度来看确实非常吸引,值得一搏,这么好的资产PE3倍多,PB低于1倍,如果公司制裁能按正常途径解决,股价上涨超过1倍也是分分钟的事。从中铝美铝近期股价和LME铝价回落走势来看,市场目前的预期仍在往好的方向上走。

但是大国政治博弈,疯子狂人打架,过程和结果都难以预料,美国跟中俄两大国开架,最终总要选择妥协的一方。只是俄铝在10月期限届满之前,股价仍然会随着事件进展的消息流上串下跳,这只股票也只适合艺高人胆大的投资者进场参与这场游戏。

以上就是本篇文章【被美国误伤的俄铝值得投资吗?】的全部内容了,欢迎阅览 ! 文章地址:http://www.cs-ej.cn/news/3574.html 资讯 企业新闻 行情 企业黄页 同类资讯 首页 网站地图 返回首页 成事e家移动站 http://shsunc.cs-ej.cn/ , 查看更多